Strona główna ❯ Fundusze Inwestycyjne ❯ Caspar Obligacji Uniwersalny A

Brak danych – oznacza iż subfundusz nie dysponuje pełnymi danymi dotyczącymi jednostek uczestnictwa kategorii S, które umożliwiłyby zaprezentowanie wyniku za dany okres.

Wycena jednostki

Stan na dzień: 29-01-2026

107,70 PLN

Stopa zwrotu:

| 1 dzień | 0,07% |

| 1 miesiąc | 1,36% |

| 3 miesiące | 2,53% |

| 6 miesięcy | 3,75% |

| 1 rok | - |

| 2 lata | - |

| 5 lat | - |

| YTD | 1,38% |

| od początku | 7,70% |

Przez internet bez opłat dystrybucyjnych – Platforma Transakcyjna Caspar TFI

Otwórz konto na Platformie Transakcyjnej i zyskaj dostęp do narzędzia, dzięki któremu będziesz mógł kupić przez Internet fundusze dopasowane do Twojego stylu inwestowania.

Obniżamy opłatę dystrybucyjną do poziomu 0% dla nabyć wybranych subfunduszy Caspar Parasolowy FIO za pośrednictwem naszej Platformy Transakcyjnej Caspar TFI. Więcej >

Jak kupić fundusz w Caspar TFI ?

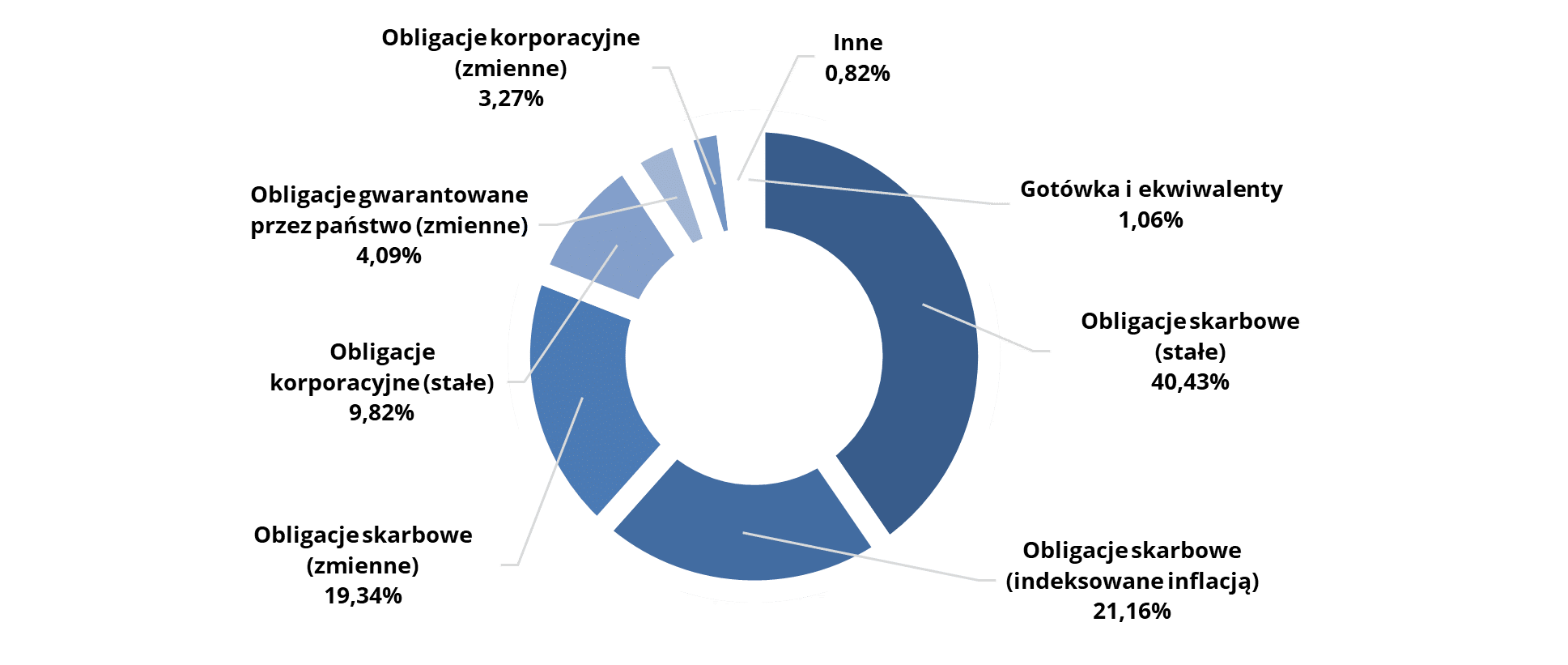

Struktura portfela i aktywa (30.12.2025 r.)

Podstawowe informacje

| Typ Subfunduszu: dłużny |

| Data rozpoczęcia działalności: 06.02.2025 |

| Minimalna pierwsza wpłata: 1000 PLN |

| Minimalna kolejna wpłata: 100 PLN |

| Ryzyko: 1 2 3 4 5 6 7 |

| Zmodyfikowane duration do WAN: 5,15 |

| Rekomendowany czas inwestycji: min. 2 lata |

| Zarządzający: Witold Garstka |

| Benchmark: TBSP.Index. |

| Rachunek bankowy do wpłat (PLN): 03 1240 1066 1111 0011 4780 1965 |

Subfundusz Caspar Obligacji Uniwersalny może być dla Ciebie, jeśli:

- Poszukujesz inwestycji w szerokie spektrum instrumentów dłużnych, zarówno skarbowych, jak i korporacyjnych.

- Akceptujesz umiarkowane ryzyko inwestycyjne w odniesieniu do strategii dłużnych.

- Planujesz inwestować co najmniej 2 lata.

Polityka inwestycyjna subfunduszu Caspar Obligacji Uniwersalny:

- Dzięki większej dywersyfikacji portfela oraz aktywnemu zarządzaniu optymalizujemy relację potencjalnych zysków do potencjalnego ryzyka.

- Subfundusz inwestuje głównie w różne rodzaje obligacji i inne bezpieczniejsze instrumenty rynku pieniężnego – minimum 80% środków trafia właśnie tam.

- Co najmniej 40% środków ulokowane jest w obligacje i instrumenty rynku pieniężnego emitowane, poręczane lub gwarantowane przez Skarb Państwa, Narodowy Bank Polski.

- Pozostałe inwestycje mogą obejmować inne rodzaje obligacji, jednak nie więcej niż 50% aktywów Subfunduszu.

- Subfundusz może także inwestować w inne fundusze (tzw. tytuły uczestnictwa), o ile te również lokują swoje środki przede wszystkim w obligacje lub inne instrumenty rynku pieniężnego.

- Subfundusz aktywnie zarządza ryzykiem stopy procentowej. W zależności od bieżącej i przewidywanej sytuacji rynkowej poziom „zmodyfikowanego duration” może się zmieniać, jednak nie przekroczy 7.

- Subfundusz nie inwestuje w akcje ani w fundusze akcyjne.

- Subfundusz stosuje instrumenty pochodne w celu ograniczenia ryzyka walutowego ekspozycji zagranicznych.

- Subfundusz może korzystać z technik powodujących powstanie dźwigni finansowej w ramach dozwolonych limitów inwestycyjnych.

Na rynku kapitałowym istnieje odwrotna zależność pomiędzy poziomem rynkowej rentowności, a cenami obligacji. Gdy rentowność rośnie, ceny obligacji spadają i na odwrót. Zmodyfikowane duration (MD) pokazuje siłę tej zależności. Im wyższa wartość wskaźnika, tym cena obligacji jest bardziej wrażliwa na zmianę rynkowych rentowności. Na przykład, jeśli MD wynosi 3.5, to wzrost rynkowej rentowności o jeden punkt procentowy spowoduje spadek cen obligacji o około 3.5%. Zmodyfikowane duration do WAN to wypadkowa MD wszystkich instrumentów o charakterze dłużnym ważona wartością aktywów netto Subfunduszu

Dokumenty

Ogłoszenia

Zarządzający