Informacja reklamowa. Autorem komentarza jest Andrzej Miszczuk. Członek Zarządu w Caspar TFI SA, gdzie nadzoruje podejmowanie decyzji inwestycyjnych dotyczących portfeli inwestycyjnych funduszy zarządzanych przez Caspar Towarzystwo Funduszy Inwestycyjnych S.A.

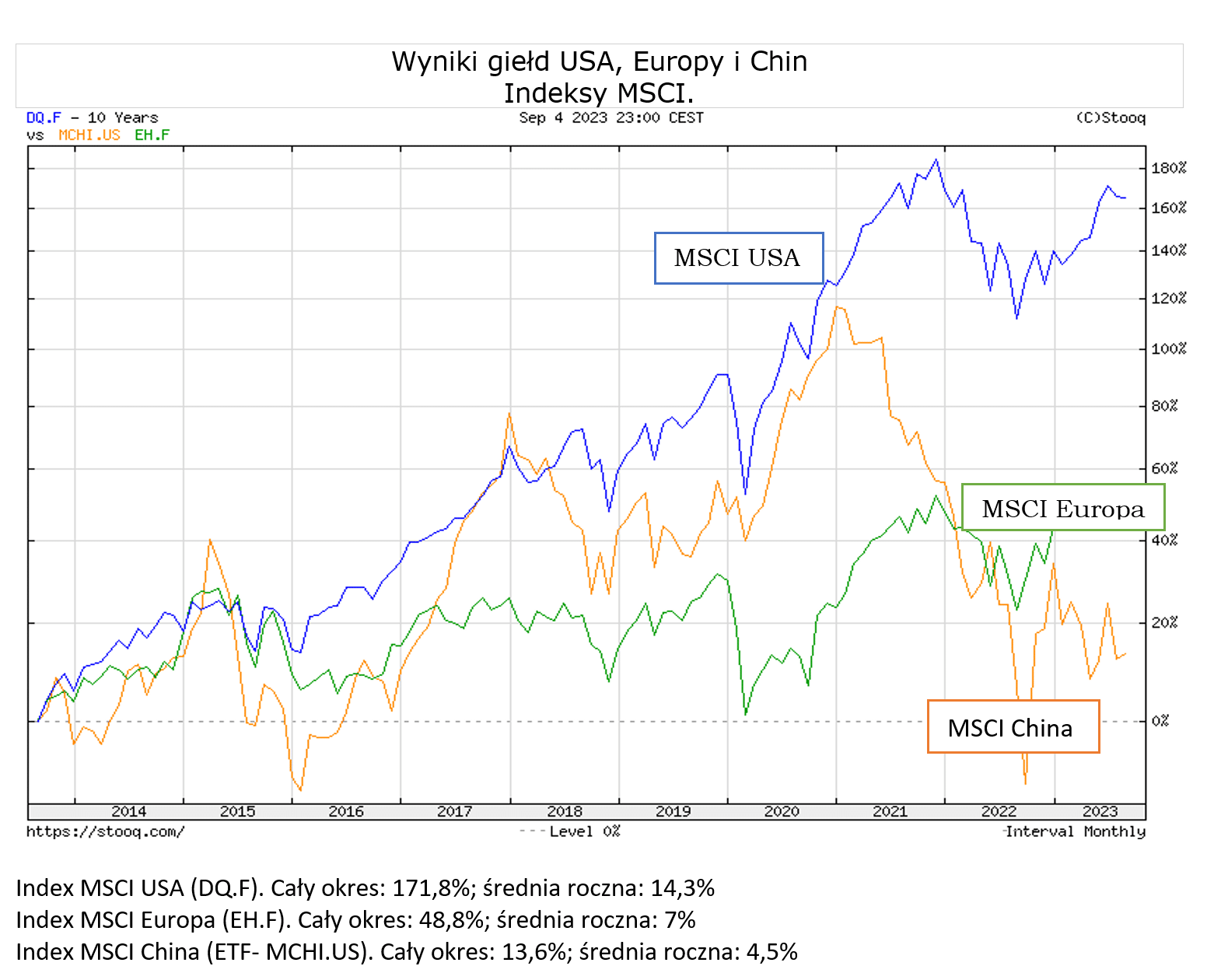

Kiedy mówimy o giełdzie i inwestycjach patrzymy na wyniki indeksów giełdowych i porównujemy ich potencjał. Dziesięcioletni okres inwestycji w Stanach Zjednoczonych, Chinach i Unii Europejskiej daje bardzo różne roczne stopy zwrotu. Na czele stawki są Stany Zjednoczone, choć warto pamiętać, że w Europie były kraje, które zanotowały lepsze wyniki, czego przykładem jest Dania (16%).

Źródło: Stooq.

Giełdy powinny odzwierciedlać gospodarkę krajów, w których działają, ale nie wszystkie przedsiębiorstwa są spółkami publicznymi notowanymi na giełdzie. Są wręcz silne ekonomiczne kraje – przykładem mogą być choćby Niemcy – w których tylko niewielka część gospodarki jest notowana na giełdzie. Krótko mówiąc zdaję sobie oczywiście sprawę z ułomności porównania gospodarki i giełdy, ale mimo to uważam, że planując swoje dalsze inwestycje warto wiedzieć jak dzisiaj mają się do siebie giełdy i gospodarki USA, Chin i Europy.

Wielkość gospodarki mierzymy produktem krajowym brutto (PKB). Dzisiaj niekwestionowanym liderem tego rankingu są Stany Zjednoczone z 25 463 mld dolarów, a drugą pozycję zajmują Chiny, których PKB wynosi 18 879 mld dolarów (dane za Bankiem Światowym). Na trzeciej pozycji z 16 808 mld dolarów znajduje się Unia Europejska. Dla porównania produkt krajowy brutto Indii, w kierunku których zwracają się dzisiaj oczy wielu inwestorów to zaledwie 3 469 mld dolarów.

Ledwie kilka lat temu wielu analityków przewidywało, że Chiny w najbliższym czasie prześcigną Stany Zjednoczone. Dzisiaj już nikt tego nie prognozuje. Gospodarka Państwa Środka zwalnia tempo wzrostu i według optymistycznych założeń ma szansę wyrównać poziom PKB Stanów Zjednoczonych dopiero w 2040 roku. Wzrost PKB Chin nie będzie już bił rekordów, przewiduje się, że w latach trzydziestych wyniesie 3,5% i nawet 1% w 2050 roku .

Swoją, niemałą rolę, odgrywa tu też spadek liczby ludności Chin. Choć w tym kraju stopa przyrostu naturalnego nadal jest relatywnie wysoka i wynosi 1,705 (w Polsce, według GUS, 1,38), to w 2022 roku po raz pierwszy od dziesięcioleci liczba ludności spadła, bo śmiertelność – przede wszystkim z racji pandemii koronawirusa – była wyższa niż liczba narodzin. Dla porównania, w Indiach stopa przyrostu naturalnego wynosi, jak podaje mictrotrend.net, 2,139, a tempo wzrostu gospodarczego 6,7% (MSCI World). Jeszcze jeden dowód jak duży wpływ na gospodarkę ma demografia.

Wróćmy do gospodarki i giełdy. Jak wyglądają kapitalizacje giełdowe w USA, Chinach i Unii Europejskiej? W Stanach Zjednoczonych wartość spółek giełdowych wynosi 46 200 mld dolarów, czyli znacznie więcej niż PKB. Na koniec marca 2023 roku relacja kapitalizacji giełdowej do PKB przekraczała 150%, a obecnie sięga 180%. Podobnie było w grudniu 2020 roku i w marcu 2022 roku. Ta relacja dochodziła w ostatnim czasie nawet do 200% (MSCI Word).

W Chinach kapitalizacja giełdowa wynosi 11 909 mld dolarów, co oznacza poziom 63% wartości PKB. Wzrost kapitalizacji giełdowej przez wprowadzanie nowych spółek na giełdę i podnoszenie kapitału jest teraz utrudniony, wycena chińskich spółek spadła bardzo nisko, więc wprowadzanie nowych akcji czy podnoszenie kapitału jest zbyt drogie i dla akcjonariuszy mało racjonalne. Według CEIC aktualny wskaźnik cena/zysk (P/E ratio) wynosi dla Chin 12,6, a wskaźnik cena rynkowa/wartość księgowa (P/BV) 1,29. Dla porównania index S&P500 w USA ma PE ratio 25,7 i P/BV 4,3.

Patrząc na te wskaźniki można zadać pytanie czy rynek USA nie jest za drogi i ceny nie zaczną spadać. Takie pytanie wielu klientów zadaje sobie patrząc na witryny z luksusowymi produktami i ich „orbitalne” ceny. A jednak te drogie produkty bardzo dobrze się sprzedają i mają utrwaloną klientelę. Podobnie jest w przypadku akcji. Kiedy patrzymy na osiągniecia spółek amerykańskich, to mamy ochotę je posiadać. Podobnie jak wiele funduszy amerykańskich, które są obecne na tym rynku, bo to jest ich przeznaczenie i tam ulokowane są również fundusze emerytalne Amerykanów. Trzeba tu jednak dodać pewne zastrzeżenie. Czy teraz, gdy stopy procentowe w USA są na wysokich poziomach nadal będziemy widzieli skupowanie swoich akcji przez spółki oraz przejęcia spółek przez fundusze private equity? Ten trend przypuszczalnie wyhamuje. Te zakupy były robione za pieniądze pożyczone przy zerowych stopach procentowych, dzisiaj aby pożyczać nowe pieniądze spółki muszą płacić 6% i więcej. Aktywność funduszy private equity spada, przeniosła się do private debt, bo tam są dzisiaj lepsze stopy wzrostu. To oznacza, że zarządy spółek nie będą musiały bronić się przed przejęciami ze strony agresywnych funduszy i lewarować swoje bilanse w obronie przed przejęciami.

Odpowiadając na tytułowe pytanie: rynek amerykański jest drogi, ale daje olbrzymią różnorodność spółek, duży wybór biznesów mających szansę na rozwój i wzrost. Do tego mamy jakość i efektywnie chroniące inwestorów regulacje rynkowe. Inwestorzy płacą drogo, ale mają nadzieję otrzymać dobrą jakość. Warto pamiętać jednak o klientach, którzy lubią kupować tanio. Dla nich można znaleźć tanie spółki także na rynku amerykańskim. Choćby w sektorze energetycznym.

Nota Prawna – Niniejszy dokument został sporządzony przez Caspar Towarzystwo Funduszy Inwestycyjnych S.A.

Przedstawione powyżej informacje stanowią informację reklamową, mają charakter informacyjny i nie są ofertą w rozumieniu ustawy z dnia 23 kwietnia 1964 r. – Kodeksu Cywilnego. Zawarte w niniejszym dokumencie informacje nie stanowią usługi doradztwa finansowego, prawnego i podatkowego oraz nie należy ich traktować jako rekomendacji dotyczących instrumentów finansowych. Caspar TFI informuje, że z każdą inwestycją wiąże się ryzyko. Fundusze nie gwarantują realizacji założonego celu inwestycyjnego, ani uzyskania określonego wyniku inwestycyjnego.

Prezentowane wyniki funduszu inwestycyjnego zarządzanego przez Caspar TFI są oparte o dane historyczne i nie stanowią gwarancji osiągnięcia identycznych wyników w przyszłości. Należy liczyć się z możliwością częściowej utraty wpłaconych środków. Indywidualna stopa zwrotu uczestnika nie jest tożsama z wynikiem inwestycyjnym funduszu i jest uzależniona od dnia zbycia i odkupienia jednostek uczestnictwa oraz od poziomu pobranych opłat. Opodatkowanie dochodów z inwestycji w fundusze zależy od indywidualnej sytuacji każdego uczestnika i może ulec zmianie w przyszłości.

Korzyściom wynikającym z inwestowania środków w jednostki uczestnictwa towarzyszą również ryzyka, takie jak: ryzyko nieosiągnięcia oczekiwanego zwrotu z inwestycji, wystąpienia okoliczności, na które uczestnik funduszu nie ma wpływu np. zmiany polityki inwestycyjnej czy połączenia lub likwidacji subfunduszu, a także ryzyko związane ze zmianami regulacji prawnych. Wśród ryzyk związanych z inwestowaniem należy zwrócić szczególną uwagę na ryzyka dotyczące polityki inwestycyjnej, w tym: rynkowe, walutowe, stóp procentowych, kredytowe, koncentracji, jak również rozliczenia oraz płynności lokat. Wszystkie subfundusze wchodzące w skład Caspar Parasolowy FIO cechują się dużą zmiennością ze względu na skład portfela inwestycyjnego. Żaden z subfunduszy nie odzwierciedla składu indeksu papierów wartościowych.

Subfundusze Caspar Stabilny, Caspar Globalny oraz Caspar Obligacji mogą lokować większość aktywów w inne kategorie lokat niż papiery wartościowe lub instrumenty rynku pieniężnego, tj. w tytuły uczestnictwa lub instrumenty dłużne. Caspar TFI pobiera opłaty dystrybucyjne za nabycie jednostek uczestnictwa subfunduszy Caspar Parasolowy FIO, za zamiany pomiędzy nimi, a także za zarządzanie nimi. Wysokość poszczególnych opłat wskazana jest w Tabeli Opłat oraz ogłoszeniach o ewentualnych promocjach w opłatach. Przed podjęciem ostatecznych decyzji inwestycyjnych należy zapoznać się z Prospektem Informacyjnym Caspar Parasolowy FIO oraz z dokumentami Kluczowych Informacji dla Inwestorów.

Wszelkie dokumenty dotyczące Caspar Parasolowy FIO dostępne są na stronie internetowej Towarzystwa www.caspar.com.pl (w zakładce „Dokumenty/Fundusze inwestycyjne” znajdującej się u dołu strony), w siedzibie Towarzystwa lub u dystrybutorów.