Treść niniejszego komentarza ma wyłącznie cel marketingowy, nie stanowi umowy ani nie jest dokumentem informacyjnym wymaganym na mocy przepisów prawa, nie zawiera informacji wystarczających do podjęcia decyzji inwestycyjnej

Przegląd rynku:

Spokojnie, to tylko korekta

Akcje rynków rozwiniętych spadły w kwietniu, ponieważ obniżki stóp procentowych w USA znów zaczęły wydawać się odległą perspektywą. Obligacje również znalazły się w tym miesiącu pod presją. Akcje rynków wschodzących radziły sobie zdecydowanie lepiej niż rynki rozwinięte, a Wig20 zyskał ok. 1% w kwietniu. Natomiast rynki surowcowe odnotowały dodatnie stopy zwrotu.

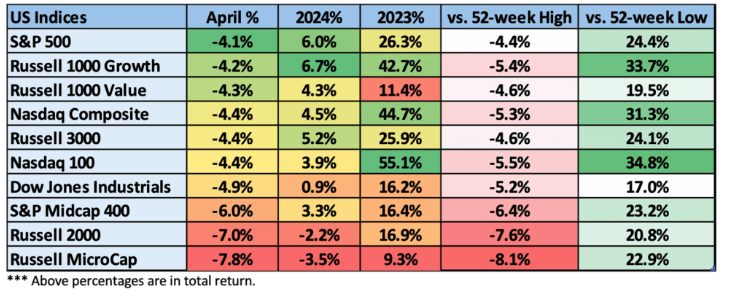

Rysunek 1, źródło: https://www.nasdaq.com/articles/april-2024-review-and-outlook

Akcje amerykańskie odnotowały spadki w kwietniu, gdyż wyższa od oczekiwań inflacja osłabiła nadzieje na obniżki stóp procentowych w najbliższej przyszłości. Najsłabsze sektory to te najbardziej wrażliwe na zmiany stóp procentowych, w tym rynek nieruchomości i technologie informacyjne. W indeksie S&P 500 najlepiej radziły sobie spółki użyteczności publicznej

Rysunek 2, źródło: https://www.reuters.com/markets/us/us-inflation-rises-line-with-expectations- -march-2024-04-26

Indeks cen towarów i usług konsumenckich (CPI) za marzec wzrósł o 0,4% w ujęciu miesięcznym, powodując roczną inflację do 3,5% w porównaniu z 3,2% w lutym. Miara inflacji preferowana przez Fed – osobiste wydatki konsumpcyjne – również wzrosła w marcu do 2,7%. Tymczasem wzrost PKB był słabszy niż oczekiwano w I kwartale, a gospodarka amerykańska odnotowała wzrost w ujęciu rocznym o 1,6%, w porównaniu z 3,4% w IV kwartale 2023 r. Niemniej jednak wzrost inflacji i mocny rynek pracy spowodowały, że inwestorzy przesunęli oczekiwany harmonogram obniżki stóp procentowych przez Fed. Czerwcowa obniżka wydaje się mało prawdopodobna, a liczba obniżek stóp oczekiwanych w 2024 r. spadła z około sześciu na przełomie roku do zaledwie dwóch lub jednej. Jednak rynkowi akcji ostatnie dane makroekonomiczne nie przeszkodziły w kontynuacji wzrostu, gdyż inwestorzy skupiają się na wynikach spółek. Te dotychczas opublikowane nie dają powodów do zmartwień. Szacunkowy wzrost zysków za pierwszy kwartał w USA wydaje się silny, choć w końcówce kwietnia byliśmy dopiero w połowie sezonu wynikowego. Pomimo takiej sytuacji szacunki i tak mówią, że będzie to bardzo dobry sezon wynikowy, być może najlepszy od przeszło dwóch lat, z mocno pobitymi oczekiwaniami analityków.

Rynek surowców

Rysunek 3, źródło: https://pl.investing.com/commodities/brent-oil-streaming-chart.

Przyglądając się indeksowi S&P GSCI, który jest głównym indeksem towarowym, a zarazem najpowszechniej uznawanym wskaźnikiem referencyjnych o szerokim zasięgu można uzyskać pogląd na sytuację na rynku surowców. Został on skomponowany tak, aby można było w niego inwestować, jednocześnie zapewnić dywersyfikację przy niskiej korelacji z innymi klasami aktywów. W skład indeksu wchodzą obecnie 24 towary ze wszystkich sektorów towarowych – produkty energetyczne, metale przemysłowe, produkty rolne, produkty pochodzenia zwierzęcego oraz metale szlachetne. Indeks S&P GSCI odnotował w kwietniu niewielkie wzrosty, a wyższe ceny metali przemysłowych i metali szlachetnych zrównoważyły umiarkowane spadki cen wszystkich pozostałych składników indeksu. W obrębie metali przemysłowych ceny cynku, niklu i miedzi były w miesiącu istotnie wyższe, od wzrostów aluminium i ołowiu. Wzrosły także ceny metali szlachetnych, złota i srebra. W komponencie energetycznym wyższe ceny osiągnęły w kwietniu ceny gazu ziemnego. Cena ropy naftowej pozostała natomiast na niemal niezmienionym poziomie, pomimo obaw o sytuację na Bliskim Wschodzie, który wywiera presję na wzrost cen kluczowych surowców, zwłaszcza ropy i złota. Wysokie ceny surowców, pomimo stosunkowo niskiego wzrostu światowego PKB, sugerują, że istnieją pewne siły równoważące słaby popyt, takie jak zwiększone napięcia geopolityczne i rosnące inwestycje wykorzystujące metale w transformacji energetycznej. Umiarkowane zakłócenia w dostawach spowodowane konfliktem mogą podnieść w tym roku średnią cenę ropy Brent do 92 dolarów za baryłkę. Poważniejsze zakłócenia mogą spowodować, że ceny ropy naftowej przekroczą 100 dolarów za baryłkę, podnosząc światową inflację w 2024 r. o prawie jeden punkt procentowy.

Co podpowiadają nam amerykańskie rentowności

Rentowności amerykańskich „dziesięciolatek” w kwietniu osiągnęły najwyższą rentowność od października zeszłego roku. Pod koniec kwietnia przekroczyła ona poziom 4,70%, ale jeszcze na przełomie 2023/2024 roku oscylowała ona w okolicach 3,80%. Rosnące rentowności nie przeszkodziły w hossie na giełdach, choć pamiętamy, że w październiku zeszłego roku rosnące rentowności przekraczające 5,00% i niepewności odnośnie konfliktu na Bliskim Wschodzie spowodowały mocną przecenę indeksów giełdowych, a Fear & Greed Indeks zszedł w obszar ekstremalnego strachu.

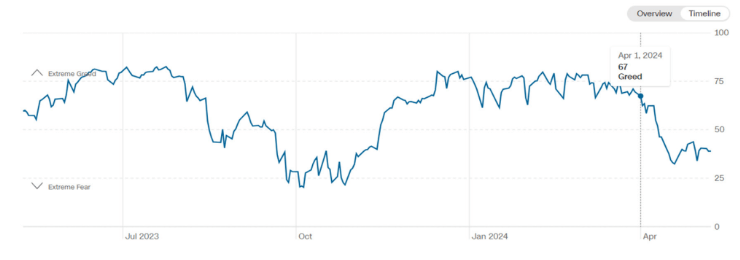

Rysunek 4, źródło: https://edition.cnn.com/markets/fear-and-greed

W kwietniu 2024 roku odczyt tego indeksu przeszedł z obszaru chciwości do strachu i tam pozostaje w drugiej połowie kwietnia. Oczywiście, skorelowane jest to z polityką Rezerwy Federalnej i oczekiwaniami rynku co do poziomu przyszłych stóp procentowych. Jednak euforia co do ilości obniżek w tym roku powoli gaśnie, zaś oczekiwane 6-7 obniżek w tym roku zastąpiła cicha nadzieja na co najmniej 1-2, choć to i tak nie jest takie pewne. Jeśli zaś inflacja jak i inne wskaźniki gospodarcze będą zaskakiwać negatywnie, może to spowodować, że Fed będzie zmuszony kontynuować swoją politykę „higher for longer”, a to spowoduje kolejne ruchy na rentownościach. A te na poziomie 4,70% lub więcej mogą wpłynąć na postrzeganie akcji jako mniej atrakcyjnych i spowodować spadki ich cen. Wyższe rentowności podniosłyby koszty pożyczek – dla konsumentów i przedsiębiorstw – utrudniając im wydatki konsumpcyjne. Efektem tego jest słabszy wzrost gospodarczy, co może skłonić analityków do obniżenia prognoz zysków spółek. Na chwilę obecną, nie jest to wielki problem dla akcji, ale kolejne mocniejsze ruchy na rentownościach w stronę 5,00% mogą przysporzyć im problemu. Szczególnie dla tych, które są wrażliwe na poziom stóp. W kwietniu 2024 roku odczyt tego indeksu przeszedł z obszaru chciwości do strachu i tam pozostaje w drugiej połowie kwietnia. Oczywiście, skorelowane jest to z polityką Rezerwy Federalnej i oczekiwaniami rynku co do poziomu przyszłych stóp procentowych. Jednak euforia co do ilości obniżek w tym roku powoli gaśnie, zaś oczekiwane 6-7 obniżek w tym roku zastąpiła cicha nadzieja na co najmniej 1-2, choć to i tak nie jest takie pewne. Jeśli zaś inflacja jak i inne wskaźniki gospodarcze będą zaskakiwać negatywnie, może to spowodować, że Fed będzie zmuszony kontynuować swoją politykę „higher for longer”, a to spowoduje kolejne ruchy na rentownościach. A te na poziomie 4,70% lub więcej mogą wpłynąć na postrzeganie akcji jako mniej atrakcyjnych i spowodować spadki ich cen. Wyższe rentowności podniosłyby koszty pożyczek – dla konsumentów i przedsiębiorstw – utrudniając im wydatki konsumpcyjne. Efektem tego jest słabszy wzrost gospodarczy, co może skłonić analityków do obniżenia prognoz zysków spółek. Na chwilę obecną, nie jest to wielki problem dla akcji, ale kolejne mocniejsze ruchy na rentownościach w stronę 5,00% mogą przysporzyć im problemu. Szczególnie dla tych, które są wrażliwe na poziom stóp.

Fundusze inwestycyjne Caspar TFI

Caspar Akcji Europejskich

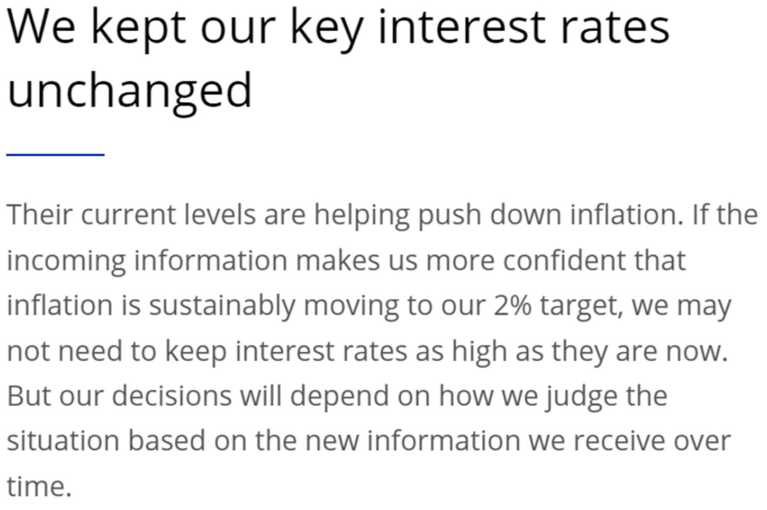

W poprzednim miesiącu fundusz zanotował spadek o 3,76%. Natomiast benchmark MSCI Europe Net Total Return Index spadł o 0,86%. Europejskie akcje zakończyły kwiecień słabiej, w związku z oddaleniem się perspektywy obniżek stóp procentowych w USA. Najsłabiej wypadły sektory technologii informatycznych i artykułów konsumenckich. Sektory, które osiągnęły najlepsze wyniki to sektor energii oraz sektor nieruchomości. Choć obniżki stóp procentowych w USA wydają się bardziej odległe, dane ekonomiczne publikowane lokalnie sugerują, że czerwcowa obniżka stóp procentowych przez Europejski Bank Centralny (EBC) jest nadal prawdopodobna, mimo że inflacja (2,4% w odczycie za marzec) pozostaje powyżej celu.

Rysunek 5, źródło: https://www.ecb.europa.eu/press/press_conference/visual-mps/2024/html/mopo_statement_explained_april.en.html

Spadki odnotowały akcje spółek motoryzacyjnych w związku z rozczarowującymi wynikami producentów samochodów, które mogą być pod presją także w drugim kwartale. Choć kurs Zalando spadał zgodnie z sentymentem rynkowym w kwietniu, kurs spółki Adidas zyskiwał blisko 10% po podaniu lepszych wyników.

Rysunek 6, źródło: https://www.adidas-group.com/en/media/press-releases/adidas-delivers-better-than-

-expected-performance-in-the-first-quarter-and-increases-its-full-year-guidance

Mimo wyrywkowo lepszych danych, miesiąc kwiecień rynki europejskie kończą pierwszą od sześciu miesięcy stratą.

Caspar Globalny

Wynik funduszu za kwiecień wyniósł -6,64% i był słabszy od benchmarku, który zniżkował o -3,06%. Sektor energetyczny, w który fundusz jest przeważony także uległ sentymentowi rynkowemu w kwietniu. Choć spadek sektora nie był duży na tle innych sektorów nadal uważamy za zasadne selektywne utrzymywanie akcji tego sektora, który od początku roku wygenerował jedną z najwyższych stóp zwrotu

Rysunek 7, źródło: https://stat.gov.pl/download/gfx/portalinformacyjny/pl/defaultaktualnosci/5464/2/148/1/wskazniki_cen_towarow_i_uslug_konsumpcyjnych_w_lutym_2024_r..pdf.

Sektor biotechnologii i ochrony zdrowia uległ presji rynkowej i spadał w kwietniu o ponad 5%. Korekta przyszła po kilku miesiącach wzrostów. Tu warto podkreślić, że sektor małych spółek biotechnologicznych jest bardzo wrażliwy na poziom stóp procentowych, a ten osiągnął swoje najwyższe odczyty od października zeszłego roku. Powodem tych wzrostów są czynniki makroekonomiczne, które w analizie Rezerwy Federalnej nie dają powodów do rozpoczęcia cyklu obniżania stóp, co stoi w sprzeczności z oczekiwaniami inwestorów. Choć niewątpliwie, stopy procentowe spadną co powinno pozytywnie wpłynąć na wyceny ryzykownych aktywów. Oczywiście, o ile cięcia nie będą wymuszone słabością gospodarczą

Caspar Stabilny

Fundusz za poprzedni miesiąc wygenerował ujemną stopę zwrotu, przeceniając się o -2,46%. Od początku roku wynik funduszu jest pozytywny i wynosi +3,74%. Wynik ten plasuje fundusz Caspar Stabilny w czołówce grupy porównawczej według serwisu analizy.pl. Po dynamicznym, dwucyfrowym wzroście głównych amerykańskich indeksów inwestorzy nabrali w kwietniu nieco bardziej niedźwiedziego nastroju ze względu na gwałtowny wzrost rentowności obligacji. Te osiągnęły swoje rekordowe poziomy w tym roku jednocześnie wpływając negatywnie na wyceny dłużnych papierów skarbowych, które zniżkowały do najniższych poziomów w tym roku. Trzy kolejne odczyty inflacji, wyższe od oczekiwanych, były katalizatorem pogorszenia koniunktury na rynku długu, ale także i na rynku akcji. Jednak w przypadku akcji inwestorzy w dużej mierze skupiali uwagę na trwającym sezonie wyników za pierwszy kwartał, a te opublikowane w kwietniu, wydają się przyzwoite.

Caspar Obligacji

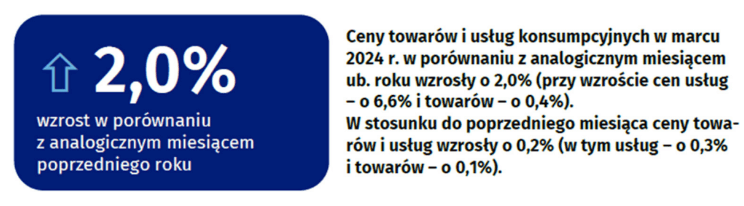

W poprzednim miesiącu fundusz obligacji zyskał +0,33%. Benchmark natomiast spadł i na przestrzeni miesiąca odnotował wynik -0,50%. Fundusz w tym roku z wynikiem +2,28% jest zdecydowanie lepszy od benchmarku, którego wynik wynosi -0,26%. W połowie kwietnia zostały opublikowane przez GUS dane o inflacji, które po raz kolejny zaskoczyły analityków. Szybki odczyt podany na poziomie 1,9% został zrewidowany w połowie miesiąca na 2,0%. Nadal poniżej prognoz analityków, którzy szacowali marcową inflację na poziomie 2,2%

Rysunek 8, źródło: https://stat.gov.pl/download/gfx/portalinformacyjny/pl/defaultaktualnosci/5464/2/149/1/wskazniki_cen_towarow_i_uslug_konsumpcyjnych_w_marcu_2024_r..pdf

Mimo postępu w walce z inflacją RPP na kwietniowym posiedzeniu nie zdecydowała się na obniżkę stóp procentowych, co też było zgodne z konsensusem rynkowym. Z perspektywy rynku dłużnego, stopa procentowa na poziomie 5,75% przy obecnych odczytach inflacji daje atrakcyjne dodatnie stopy zwrotu. Sytuacja jednak może się zmienić, gdyby sprawdził się scenariusz, że mamy dołek inflacji, a kolejne miesiące będą ze zdecydowanie wyższym odczytem wzrostu cen.

Rysunek 9, źródło: https://businessinsider.com.pl/wiadomosci/pgnig-oglasza-podwyzki-cen-za-gaz-rachunki-

-wyzsze-nawet-o-polowe/wc2l170

Powodem wzrostu inflacji mogą być zapowiadane podwyżki cen energii, ale też nie bez znaczenia będzie zapowiadany koniec działań osłonowych, jak choćby ostatnia podwyżka stawki VAT na żywność.

Nota Prawna – Niniejszy dokument został sporządzony przez Caspar Towarzystwo Funduszy Inwestycyjnych S.A

Przedstawione powyżej informacje stanowią informację reklamową, mają charakter informacyjny i nie są ofertą w rozumieniu ustawy z dnia 23 kwietnia 1964 r. – Kodeksu Cywilnego. Zawarte w niniejszym dokumencie informacje nie stanowią usługi doradztwa finansowego, prawnego i podatkowego oraz nie należy ich traktować jako rekomendacji dotyczących instrumentów finansowy.

Caspar TFI informuje, że z każdą inwestycją wiąże się ryzyko. Fundusze nie gwarantują realizacji założonego celu inwestycyjnego, ani uzyskania określonego wyniku inwestycyjnego.

Prezentowane wyniki funduszu inwestycyjnego zarządzanego przez Caspar TFI są oparte o dane historyczne i nie stanowią gwarancji osiągnięcia identycznych wyników w przyszłości. Publikowane wyniki poszczególnych subfunduszy dotyczą okresu od 1 do 30 dnia kwietnia 2024 r.

Należy liczyć się z możliwością częściowej utraty wpłaconych środków. Indywidualna stopa zwrotu uczestnika nie jest tożsama z wynikiem inwestycyjnym funduszu i jest uzależniona od dnia zbycia i odkupienia jednostek uczestnictwa oraz od poziomu pobranych opłat.

Opodatkowanie dochodów z inwestycji w fundusze zależy od indywidualnej sytuacji każdego uczestnika i może ulec zmianie w przyszłości.

Korzyściom wynikającym z inwestowania środków w jednostki uczestnictwa towarzyszą również ryzyka, takie jak: ryzyko nieosiągnięcia oczekiwanego zwrotu z inwestycji, wystąpienia okoliczności, na które uczestnik funduszu nie ma wpływu np. zmiany polityki inwestycyjnej czy połączenia lub likwidacji subfunduszu, a także ryzyko związane ze zmianami regulacji prawnych.

Wśród ryzyk związanych z inwestowaniem należy zwrócić szczególną uwagę na ryzyka dotyczące polityki inwestycyjnej, w tym: rynkowe, walutowe, stóp procentowych, kredytowe, koncentracji, jak również rozliczenia oraz płynności lokat. Wszystkie subfundusze wchodzące w skład Caspar Parasolowy FIO cechują się dużą zmiennością ze względu na skład portfela inwestycyjnego. Żaden z subfunduszy nie odzwierciedla składu indeksu papierów wartościowych.

Subfundusze Caspar Stabilny, Caspar Globalny oraz Caspar Obligacji mogą lokować większość aktywów w inne kategorie lokat niż papiery wartościowe lub instrumenty rynku pieniężnego, tj. w tytuły uczestnictwa lub instrumenty dłużne.

Caspar TFI pobiera opłaty dystrybucyjne za nabycie jednostek uczestnictwa subfunduszy Caspar Parasolowy FIO, za zamiany pomiędzy nimi, a także za zarządzanie nimi. Wysokość poszczególnych opłat wskazana jest w Tabeli Opłat oraz ogłoszeniach o ewentualnych promocjach w opłatach.